ペレグリン・ポートフォリオ・ウォッチ2022年1月号

Peregrine Portfolio Watch

2022 年 1 月号 Vol.23

超緩和策から引き締め策へ急旋回!

【2021年の投資環境】マーケット・コメント

2021年の株式相場を振り返ると、コロナ・ショックからの景気回復傾向、超緩和策継続による過剰流動性、好調な企業業績を背景として、世界的に株価は上昇傾向を続けました。

各国の財政出動による景気浮揚策も株高を支え、新しい技術革新に対応した製品やサービスの普及も新しい需要を生み、企業の設備投資意欲や個人の消費活動にプラスの影響を与えました。

一方で「デルタ株」、「オミクロン株」といったコロナウイルスの新変異種の蔓延によって景況感が悪化する局面もあり、金融市場はそれなりの変動と調整を経験しました。

また、米国や中国の景気鈍化や、米債務上限問題、恒大集団の債務問題などが相場を冷やす場面もありました。そして2021年後半からマーケットの最大のリスクとして浮上してきたのが、原料や製品などの供給混乱を主因とした物価上昇圧力の増大化と、各国中央銀行の金融引き締め対応です。

FRB(米連邦準備制度理事会)は金融緩和策の縮小(テーパリング)に踏み切りましたが、物価高に苦しむ新興国の中には連続的な利上げを余儀なくされたところもありました。

日本株式に固有の要因としては、政治動向が相場に大きな影響を与えたことも記憶に新しい動きです。昨年9月には政治刷新期待によってわずか4週間で外国人投資家は約2兆3千億円日本株式を買い越しましたが、岸田政権誕生後にはその期待剥落によって、2週間で約2兆4千億円売り越したと言われています。それだけがきっかけではないと思われますが、外国人投資家が抱いた日本の政治刷新への期待剥落が顕在化したことによって、国内投資家以上に外国人投資家は、日本の政治情勢を投資判断において重視していることが明らかになりました。

ただ、全体的にはこのような悪材料による一時的な株価下落もありましたが、世界の株式相場は大方上昇トレンドを維持しました。各国主要株価指数の年初来騰落率を見ても、国によって若干のバラつきはありますが、おおむね一年を通しては好パフォーマンスだったと言えます。

なお、FRBは緩和策縮小に踏み切りましたが、日・米・欧の中央銀行が保有する資産は約25兆ドル近くと依然未曽有の水準です。超過剰流動性を背景にした金融相場が継続しており、悪材料による株価下落が起こっても短期間で回復してきたことから、膨大な余剰マネーはなお株式市場に流入し、滞留していると言えそうです。

不透明感に付き合いながら紆余曲折してきた2021年相場でしたが、2022年はどうでしょうか。まず前提には、世界経済はやや鈍化しながらも回復傾向を持続する見通しです。

OECD(経済協力開発機構)の昨年12月での見通しは、米国が3.7%、ユーロ圏が4.3%、そして日本が3.4%と、大勢として鈍化ながらも巡航速度での回復が見込まれています。これは同じく12月のFOMC(連邦公開市場委員会)での米国成長率見通し4.0%、ECB(欧州中央銀行)の見通し4.2%と近い予測値です。欧米はおおよそ4%程度の見通しが有力視されています。

一方日本では、OECD見通しで2021年を1.8%に下方修正したようですが、大規模経済対策を評価して2022年は上方修正されています。とはいえ、緩慢な成長からスピードアップしていきそうな状況ではなさそうです。

今年の注目点については後半に記載したいと思います。

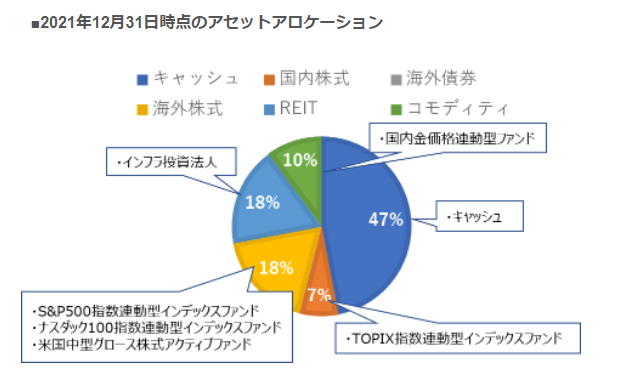

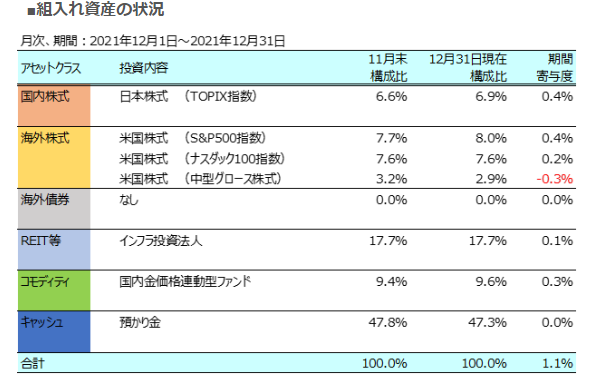

■主な投資行動とポートフォリオの状況

12月の当ポートフォリオは、11月後半の高値から約2%ほど下落する局面を挟んで戻ってくるという動きで、月間を通して基準価額は11,800円から12,000の間で推移しました。

先月末比では全体でプラス1.1%と、11月に続いて上昇となりました。

内訳としましては、金融緩和縮小からの金利上昇を受け、特に成長株に集中する米国中型グロース株式アクティブファンドがマイナス9.8%と大幅に下落した一方で、他の組入れ資産は軒並みプラスと明暗がはっきりと分かれました。中でも日本株式(TOPIX連動型のインデックスファンド)と米国大型株式(S&P500指数連動型インデックスファンド)がそれぞれ5%前後の上昇となり、ポートフォリオの上昇に寄与しました。

投資行動としましては、日本株式市場への注目度を高めていた中で、10月に続いて11月30日にTOPIX連動型のインデックスファンドを追加購入しました。

基本ポートフォリオでは日本株式の組入れ割合は10%ですが、今回の組入れによって約7%となりました。

月間を通しては金融政策のスタンスとマーケットの反応が非常に不安定であったため、様子見となりました。

■今後の方針と見通し

2022年のマーケットにおける最大の注目点は、「高インフレ率の抑制」になりそうです。インフレ圧力は特に昨年後半から株式や債券市場へ大きな影響を与えてきましたが、例えば米国の11月の消費者物価指数が1982年以来の高水準になってくるなど、金融当局が金融引き締め策で物価をコントロールできるか否かがマーケットの帰趨を決するのではないかと思われます。

年初ですので、昨年末に公表された米FOMC(連邦公開市場委員会)の大枠を見ておきたいと思います。

➀テーパリングの加速

債券の購入額の減額を倍増させ、3月中旬に金融緩和を終了する。パウエル議長は、終了するまでは利上げを実施しないと明言している。

②2022年3回の利上げ

FOMCメンバーにおける政策金利予測では、2022年に3回、23年に3回、24年に2回の利上げを想定。パウエル議長は、「テーパリング完了と利上げの間に、長い遅れが生じるとは予想しない」と述べており、3月にテーパリング完了後、物価動向を見ながら利上げに踏み切るものと思われる。これは、以前に予想されていた6月よりも前倒しとなる可能性につながる。

③巡航速度での景気回復

FRB(米連邦準備制度理事会)の成長率見通しは、2021年を5.9%から5.5%に下方修正したものの、22年については3.8%から4.0%に上方修正しており、失業率も21年を4.8%から4.5%、22年を3.8%から3.5%へ修正しており、景気と雇用の改善傾向も継続する見通しで、年前半はとりあえず「オミクロン株」影響の不透明感は残るものの、全体としては巡航速度での景気回復が進むだろう。

④物価見通しを上方修正

物価動向を見る上で主要なデータでは21年、22年、23年ともに上方修正されており、これまで記載していた物価上昇は「一時的」との文言も外し、物価高の長期化の見通しに転換、これが計8回の利上げ予想の根底にある。

⑤バランスシートの議論

パウエル議長は、「バランスシートについては、今後の会合で協議の可能性もある」と述べているが、漠然とした言い回しで、テーパリングの加速や利上げの具体性はない。

このように、FOMCやパウエル議長の会見内容から想定されるのは、FRBが段階的な金融引き締め方針を採ることです。リーマン・ショック来の超緩和策から脱却し、慎重に順を追って引き締め策を実施していくと思われます。

現時点で、テーパリングの実施と完了、そして利上げ開始についてはマーケットでの織り込みも進んでいますが、その後、複数回利上げ実施後のFRBの動きについては、そのタイミング次第では株式を始めとする各金融市場で混乱が生じる可能性があります。

マーケットの動揺と混乱は、家計の消費動向や企業の設備投資、年金財政への影響も甚大なだけに、性急な動きは景気腰折れにも繋がりかねず、市場との対話も難しく、市場への影響を極小化しようと非常に慎重な時期に入っていくと思われます。

先行きについては終わってみなければ分かりませんが、結果的にこのFRBの段階的な引き締め策は成功すると想定しておきたいと思います。理由としては、足元の急激な物価上昇に対して、これまでの超緩和策を継続していたならば、後々連続的かつ緊急的な「後追い的利上げ」に追い込まれるリスクがあったことです。

FRBのスタンス転換は妥当な判断との結果になり、2期目を迎えるパウエル議長が「高物価高の抑制」を最大の命題にしたことは将来的にはプラスだったと解釈されるのではないでしょうか。供給の混乱が年後半で落ち着いてくれば、供給の回復とFRBの引き締め策が相乗効果となって物価高はコントロールされ、景気も巡航速度で回復し、金融市場は上昇トレンドへ回帰する、このようなシナリオを想定しておきたいと思います。

一方で、年明け以降足元で進む米国の、株式、債券、為替のトリプル安現象が示唆するリスクシナリオにも注意しています。

誰かが自分より高値で買ってくれる、そんな「期待の連鎖」がいわゆる合理的バブルを生みだし、そして最後の「誰か」の役目を果たしてきたFRBがその役目を3月に終え、期待の連鎖は途切れることになります。

過度な金融引き締めが引き起こす景気後退リスクへの警戒は常に付きまとい、引き締め姿勢の強弱で金融市場の混乱が長引く可能性もあります。米国でのトリプル安現象は1987年10月に起こったブラックマンデーのように、市場の波乱が起きた前後に見られた現象だそうです。

当時と米国株式の物色動向が似ているという指摘もあります。今回ではその予兆が昨年秋からの米ハイテク株の変調という形で言えるかもしれません。ブラックマンデー時を参考にするならば、株価純資産倍率(PBR)の低い(大型株・小型株ともに)株式にマネーが集まったことを受け、昨年までの高成長企業重視のスタンスからいわゆるバリュー企業重視への転換を進めるスタンスで臨みたいと思います。

以上を踏まえまして、これまでよりもさらにポートフォリオのメンテナンスが重要になると思われ、大局的な目線で投資行動においては時間分散を活用し、タイミングを見ながら徐々に組入れ資産の比率を高めていく方針です。