元ファンドマネジャー【IFA佐々木のコラム.109】

日米の株式投資割合差の原因は何か?

資産形成・豆知識109.

日米の株式投資割合差の原因は何か?

アメリカに比べ日本の株式投資割合が低いことを理由に、日本では株式投資を推奨されることが多いようです。

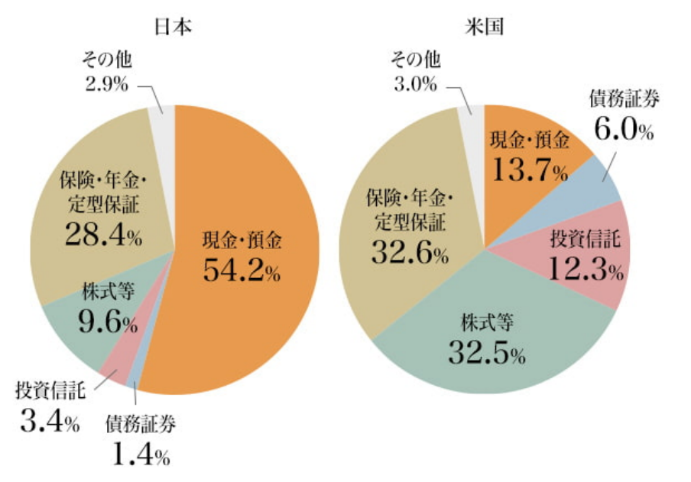

日米の家計の金融資産構成は下記の通りであり、アメリカは「債務証券、投資信託、株式」に50%超投資しているのに対し、日本は15%程度にとどまっており、これを理由に日本人の株式投資が推奨されています。

(日米の家計の金融資産構成)

出典:日本銀行調査統計局『資金循環の日米欧比較』(2020年8月21日発行)

この差は、「日本人は安全志向が強いため投資に消極的である」と分析されることが多いようです。

しかし、「日本人の気質」だけではなく、日米の「年金制度」及び「退職後資産形成の自己責任の割合」が要因の一つであるように思われます。

日本の会社員は退職後資金の多くを公的年金(厚生年金)と企業年金(退職金を含む)に依存しており、自ら積極的に退職後資産の形成を行う必要性は高くありません(でした)(注1)。

(注1)2000年以降、積極的に退職後資産の形成を行う必要性が高くなっています。

これに対し、米国の場合、401(k)(日本のイデコのもとになった制度。)やIRA(個人退職・年金制度)等を利用し、自分で「退職後資産形成」を行うのが一般的です。

401(k)の掛金(上限は年19,500ドル)やIRAの掛金(上限は年5,500ドル)には税制の優遇措置があり、これらの掛金は所得控除(課税繰り延べ:引き出し時に課税)(注2)になります。これらの掛金の多くが株式や投資信託に向かっていると思われます。

(注2)掛金上限は、年齢や所得によって異なります。記載している上限額は「典型例」です。

日本の会社員は、年間所得の18.3%(労使折半。加入者は9.15%負担。)(注3)を厚生年金の掛金として支払い、65歳以降に年金を受け取ります。ただし、年金は賦課方式であり、現役世代の年金掛金は全て年金受給者に支払われており、現役世代年金掛金で株式投資は行われていません(注4)。このため、日本人の株式投資割合は低くなりがちです。

(注3)掛金の上限は年約71万円です(標準報酬月額の上限は650千円です。)。

(注4)年金積立金管理運用独立行政法人が積立金を運用しています。しかし、現在は年金給付金が年金掛金を上回っているため、現役世代年金掛金は積立金に振り向けられていません。

このような年金制度の違いが、結果として、日米の株式投資割合差をもたらしているように思われます。

もしかすると、公的年金や企業年金(確定給付)への依存度が低下し(存在感が薄まり)、イデコの掛金上限が増えれば、日本人の株式投資割合は増えるのかもしれません。(注5)

(注5)ただし、現在の公的年金は賦課方式であるがゆえに、これを停止・縮小させるためには払込済掛金に見合った金銭を返還しなければいけません。返還金額は、数百兆円、あるいは1千兆円超になる可能性がありますので、停止・縮小は簡単ではありません。

佐々木幸喜(IFA佐々木へのお問い合わせは以下のフォームからお願い致します。)

https://peregrine.co.jp/contact/