ペレグリン・ポートフォリオ・ウォッチ2020年7月号

Peregrine Portforio Watch

2020 年 7 月号 Vol.7

実体経済と乖離する株高をどう見るか

【6 月の投資環境】マーケット・コメント

(株式)

新型コロナウィルスの感染第 2 波への懸念から、一時大幅な調整が起きたものの、早期景気回復期待から「新しい生活様式」で主力になると期待される AFAM(Google, Amazon, Facebook, Apple, Micro Soft)と呼ばれるビッグテックへの買いによりナスダック総合指数(ハイテク銘柄を多く含む指数)(当ポートフォリオ保有)は最高値を更新しました。

人種差別抗議デモ(白人警察官の暴力により黒人が死亡したことが契機)の拡大や、中国の香港への「国家安全法」(香港の容疑者を中国本土に移送し裁判を行う法律)導入に伴う米中の緊張の高まり等、株価下押し要因が多数あるものの各国の金融緩和や財政支出の継続期待が株価を下支えしました。

株式市場は悪材料を飲み込みながら推移しておりますが、新型コロナの感染状況は悪化傾向で、企業業績の見通しは不透明であり、今後の失業率や経済指標等で株価の乱高下は再び起こり得ると思われます。

市場はこれまでよりリスクや悪材料に反応しやすくなり、さらに今後は米大統領選をめぐる政治的な駆け引きも波乱要因として加わりそうです。

(債券)

財政支出の拡大による国債増発が債券金利を上昇させる心配はありますが、各国政府が緩和的な金融政策及び量的緩和(中央銀行による国債の無制限購入等)の継続を表明していることから金利は安定的に低位で推移しました。

米国の景気回復に遅れが出た場合、あまり現実的ではないと思われますが、米国がマイナス金利に踏み込む可能性には注意が必要です。

■主な投資行動とポートフォリオの状況

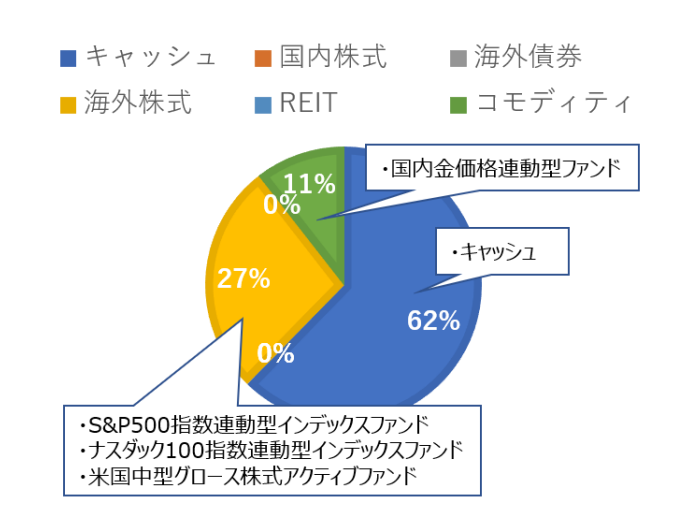

6 月末の当ポートフォリオの資産配分は、キャッシュ 62.3%、米国株式 27.2%、コモディティのゴールドが 10.5%で、

基準価額は 10,396 円(5 月末比プラス 114 円)でした。

世界の金融市場は、6月上旬は上昇基調でしたが、半ばに大きく下落した後はやや調整色を強め、月間ではおおむね横ばいとなりました。

このような動きの中で、当ポートフォリオはこれまでの株価上昇を慎重にとらえて株式等の保有割合を少なめにしておりましたが、次の下落局面を待ちつつ、米国の中型グロース株式に投資をするアクティブファンド(為替ヘッジあり)を約 5%分新規に組み込みました。

当ファンドは株式公開から概ね 5 年以内の中型以上の米国株式へ投資をするテーマ型アクティブファンドで、アフターコロナにあって新技術やビジネスモデル等から成長性が見込まれる銘柄に投資をするものです。

ポートフォリオ内の投資先別パフォーマンスとしては、6 月末時点でゴールドファンドがプラス約 9%、S&P500 インデックス

ファンドがプラス約 3%、ナスダック 100 インデックスファンドがプラス約 17%、米国中型グロース株ファンドがプラス約 3%となっています。

当初の予定では米国中型グロース株ファンドは、2 回に分けて組入れる方針でしたが、市場動向を考慮して今月は 1回のみの組入れとしました。

また、ゴールドやナスダック指数インデックスへの投資の利益確定も協議しましたが、保有継続としました。

■ポートフォリオの基準価格推移(2020 年 1 月~2020 年 6 月 30 日)

■2020 年 6 月 30 日時点のアセットアロケーション

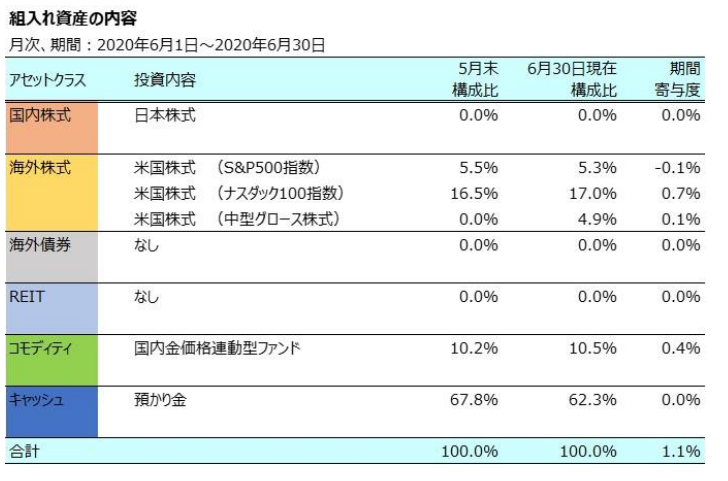

■組入れ資産の状況

■今後の方針と見通し

6 月 25 日、国際通貨基金(IMF)は、日米などの株価上昇に対して「実体経済と乖離しており、割高感がある」と報告書で警戒感を示し、主要中央銀行が異例の規模で資産購入に踏み切り、投資家が過大にリスクを取っている可能性を指摘しました。

これに先立つ 9 日~10 日の FOMC(米連邦公開市場委員会)で FRB(米連邦準備制度理事会)のパウエル議長は、景気の先行きを決して楽観していないことを明らかにし、「米国では厳しい時期が続いており、先行きの不確実性が大きい。FRB は経済のダメージを防ぐため、あらゆる手段を活用する」と述べました。

「コロナショック」対する決意表明の印象が強いですが、かえって実体経済と乖離する株高を支える口実にもなり得ます。

当面、各国中銀の超緩和策は長期化する見通しで、新型コロナウィルス感染拡大などの悪材料を見ながら株価は上下を継続するものと思われます。6 月の前半までは「この上昇相場についていくしかない」とか、「株式を持たざるリスクが意識される」といった感情的なコメントで実体経済と乖離する株高が説明されていましたが、株価上昇の解説に感情論が出てくると大抵その辺りが目先の天井になることが多く、今後は「第 2 波」の兆候拡大に注意し、落ち着いて下落局面を待つことになりそうです。

実際、IMF は相場が下落に転じるリスク要因として①新型コロナウィルスの感染第 2 波の発生②中央銀行への過度な期待の反転③貿易戦争などの政治リスク他を挙げています。感染第 2 波が発生すれば来年も世界経済はほぼゼロ成長となり、景気の回復が大きく遅れて現在の割高感が支持できなくなります。

また、第 2 波リスクが高まっている米国では 11 月 3 日の大統領選挙を控え、新型コロナウィルスの感染状況と失業率がポイントになると指摘される中でトランプ氏の再選が危うくなる可能性があり、そうなれば就任後の増税が警戒されるバイデン氏の支持率上昇は米国株式市場の逆風にもなりかねず、注意が必要です。

以上を踏まえ、今後についても引き続きキャッシュポジションを十分に確保し、当面続くであろうレンジ相場に備えます。相場が大きく下落する局面が来れば状況を精査した上で債券や REIT の組入れも行う見込みですが、通常の動きであればまずは米国のグロース株式への投資を増やす方針です。

ナスダック総合指数は先月 10 日に史上最高値を更新しましたが、今の時代とビジネスモデルの変革、イノベーションに対応して売上高と利益の拡大トレンドを維持しているグロース企業に投資をすることが有力だと考えています。IT バブル当時は利益もなく配当もなく財務も脆弱な企業が夢と期待で株価上昇しただけでしたが、今回は売上高と利益の拡大という現実的な企業の成長があるからです。

現在のような不透明性が極めて高い状況では、株式部分では過度に地域やテーマを分散させず、「株価は企業の成長と共に上昇する」という考え方を信じて米国に投資を集中させる方針です。