ペレグリン・ポートフォリオ・ウォッチ2021年7月号

Peregrine Portfolio Watch

2021 年 7 月号 Vol.18

過去最高となる「黒い白鳥指数」は何を意味するのか?

【6 月の投資環境】マーケット・コメント

米国の長期金利上昇への懸念から調整していたハイテク株が再び上昇し、米株式市場ではNY ダウ、S&P500 指数、ナスダック指数とも過去最高値を更新しました。米長期金利も一旦落ち着きを取り戻し、市場で警戒されたインフレは一時的で金利は安定するとみる投資家のマネーが向かったようです。もっとも、高インフレは定着するとみる有力投資家も多く、今後についての見解は分かれている状況です。

ただ、16 日の米連邦準備理事会(FOMC)で市場は突如動揺を見せました。背景としては米金融政策の狙いがこれを機に見えにくくなったことがあります。インフレが加速しない限り粘り強く緩和を続けるとの市場の見立てに反して、FOMC のメンバーの多くが利上げの前倒しに傾き、メンバーの中でも見方にばらつきもあり、今後市場との対話が波乱の芽になるリスクが意識されたかたちです。

FOMC では、これまで 24 年以降としていた利上げの想定時期を 23 年に前倒しし、多くの市場参加者が「サプライズ」と捉えて株式などのリスク資産はアレルギー反応的な動きを見せました。警戒されていたインフレ傾向について、それまでは「足元の物価上昇は一時的」とFOMC 幹部陣の説明が市場の安心感につながっていたからです。ところが蓋を開けるとFOMC メンバーはインフレへの警戒を強めていたため、市場参加者には困惑が広がりました。

米連邦準備理事会(FRB)の金融緩和縮小のコミュニケーションから相場が荒れたという点で、2013 年 5 月に生じた市場の動揺との共通性を意識した方も多いと思われます。そのきっかけは、13 年 5 月 22 日に、当時のバーナンキ FRB 議長が議会証言で「雇用情勢の持続的回復が確認できれば、今後数回の会合で資産購入ペースを縮小できる」と発言したことでした。

リーマンショック以降の世界経済を支えていた金融緩和政策が終了となることへの警戒感が強まり、世界の株式市場は大幅に調整(下落)しました。今回も一時的とはいえ、同じように動揺した動きとなった背景には、現在の金融緩和の規模を考えると、当時よりもリスク資産の価格調整が深刻になる可能性があるためと思われます。

と言いますのも、13 年 5 月の FRB の総資産残高は約 3.3 兆ドル(約 330 兆円)ほどでした。しかし足元ではコロナ対応で資金供給が膨らみ、8 兆ドル(約 880 兆円)を超えていると言われています。当時の米 10 年債利回りは1%台半ば以上を保っていたのに対して、コロナ禍では0%台半ばまで低下し、利回りを追ってリスク資産を買う動きはより強まっていると考えられます。世界の債務は一層膨らみ、金利上昇に対して経済が脆弱になっている懸念があります。

これまで早くても夏から秋ごろだと思っていた FRB の緩和縮小に向けたコミュニケーションの開始が想定より早いタイミングで出てきたことに、先月号で述べましたように潮目の変化という転機を市場参加者がはっきりと感じ取ったと思われます。

■主な投資行動とポートフォリオの状況

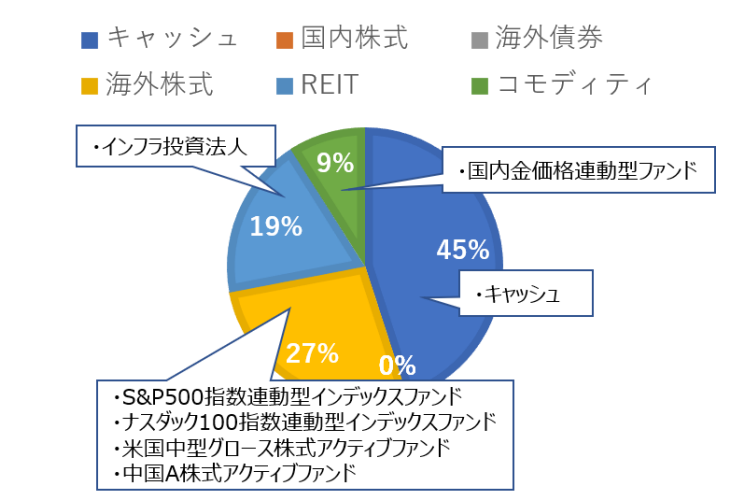

6 月末の当ポートフォリオの資産配分は、キャッシュ 45%、米国株式 22%、中国 A 株式5%、コモディティのゴールドが 9%、そしてREIT 等で 19%となり、基準価額は 11,655 円(5 月末比プラス 135 円)でした。

6 月の投資行動としましては、4 月以降の方針を継続し、ナスダック指数やハイテク株式への重点投資から、S&P500 指数等のセクター分散された大型株式投資へシフトしていくべく、高値圏ではナスダック指数連動型インデックスファンドの売却を狙い、押し目局面ではS&P500 指数連動型インデックスファンド等の購入を狙っておりました。

6月月中では、市場は中旬に瞬間的に動揺を見せましたが、ナスダック指数と S&P500 指数は素早く立ち直りを見せ、さらに連日の最高値更新を重ねる動きとなったため、相場についていく判断で現状維持を継続しました。

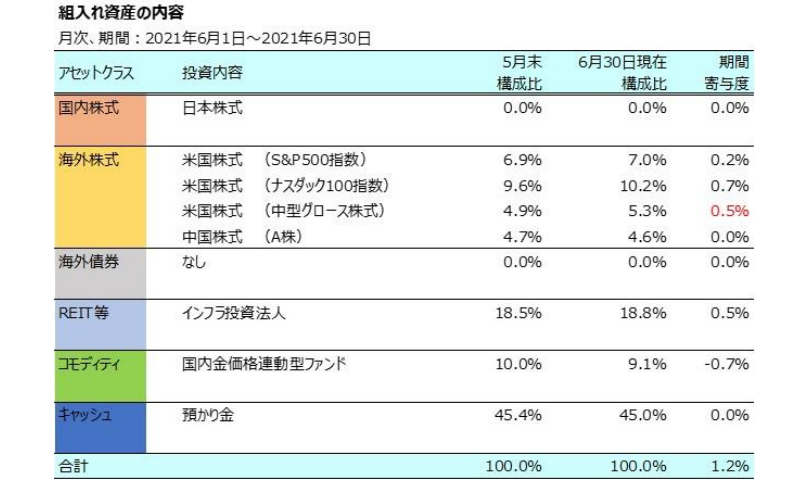

アセットクラス別に見ますと、ゴールドが大きくマイナスに、中国株式が変わらずで、インフラ投資法人と米国株式はプラスとなり、特にナスダック指数と米中型成長株式ファンドの上昇が大きく、ポートフォリオ全体では 1.1%の上昇となりました。

現在、当ポートフォリオでは、リスク資産の価格上昇基調が継続する中でキャッシュポジションを半分近くと多めに維持していますが、8月前後は例年株式市場のパフォーマンスが振るわないことも多く、金融政策の正常化の方向性は変わらないが金利安定に頼った株高への警戒を短期的に強める方針です。

従いまして、6月末まで粘ってきたポートフォリオ内のリバランスについては、7月の状況次第で上述の通り一部利益確定させる可能性が高いと考えております。

■ポートフォリオの基準価格推移(2020 年 1 月~2021 年 6 月 30 日)

■2021 年 6 月 30 日時点のアセットアロケーション

■組入れ資産の状況

■今後の方針と見通し

すでに述べましたように、6月は世界の金融市場が米金融政策の行方を巡って揺れました。新型コロナウィルスの感染拡大を受けて米連邦準備理事会(FRB)が膨らませた緩和マネーはリスク資産の価格を押し上げましたが、金融緩和の縮小や利上げがマネーを逆回転させる危険性もあらためて意識され始めました。ただ、政策転換には時間を要するとみる投資家も多く、株価は下げると買い戻され、乱高下しつつも米国を中心に各国主要株価指数は最高値を更新しています。

これは、5月頃と同じく、景気回復と低金利が共存するいわゆる「適温相場」の様相です。米国の経済指標は好調で、雇用改善が着実に進んでいることが示される一方で失業率が悪化し、賃金の伸びも弱く、最近は米 10 年物国債利回りも低下して落ち着いた動きとなっており、金融緩和縮小の前倒しにはつながらないとの見方も根強いです。景気回復と金融緩和を前提に株高と債券高が共存する、投資家にとって居心地のよい相場状況、という見方です。

ただ、先行きへの警戒感はむしろ強まってきているのかもしれません。この先世界経済や企業業績の改善は頭打ちになるとの指摘があり、例えばコロナ禍以降いち早く立ち直りを見せた中国経済にも回復ペースの鈍化が懸念されます。投資家の楽観度合いを示す米国株の株価収益率(PER)は高水準で、経済の先行きとの乖離も依然気になるところです。

株式の割高感が解消されていない中で、機関投資家の資産構成に占める現金比率が低水準にあることから、株高の持続力に懸念を持ちながらも上昇する株価に遅れまいとする市場参加者が多いのかもしれません。いつ試合が終わるかわからない「延長戦」の様相が続いていますが、停滞感が徐々に浮上しつつある経済と乖離するような形での株高に、やはり警戒感は解けない状況です。

その中で一つ興味深い話題がありました。米国のシカゴ・オプション取引所が算出するスキュー指数は、6 月下旬に過去最高を更新したというものです。スキュー指数は別名「ブラックスワン指数」とも呼ばれているもので、確率は低いですが起こると株価急落を伴う「テールリスク」の警戒につながります。米 S&P500 指数のオプションを基に算出されており、価格が極端に安いプット(売る権利)の需要が高まると同指数は上がるとされています。

株価の暴落を警戒する投資家が増えると指数が上がることから、あまりに好調な米株式相場に対する疑心暗鬼が根強いことが背景にあるのかもしれません。同じ米 S&P500 指数の現在価格に近いプットとコール(買う権利)オプションから算出する VIX 指数(いわゆる恐怖指数)は対照的に低い水準が続いており、目先短期間の予想変動率は低いとみる投資家が多く、当面は株高が続くというのがやはり多くの投資家のメインシナリオにみえる中では気に留める価値がありそうです。

と申しますのも、スキュー指数が高まること自体がただちに予測不可能な暴落を予見することではありませんが、今後株価が大きく動くとしたら、上昇する可能性と下落する可能性とどちらが高そうか、その可能性の差の開きに偏りがでてきていると考えられるからです。米株市場における今後 1 年での主なリスクとしては、「FRB の政策転換」との回答が最も多いようで、足元のインフレの行方についても「持続的」と答えた割合が半数以上と、「一時的」とするパウエル議長ら FRB 幹部たちの見解とは一致していません。歴史的高値圏にある IT 株も大きく調整する場面があるのではとの声もあります。

つまり、投資家は株価上昇の勢いには乗りつつも、今後の上昇には必ずしも確信的とは言い切れず、今後の雇用や景気回復次第では金融緩和縮小の具体的議論が始まる懸念もあり、取引が閑散となりやすい夏季休暇シーズンに向けて株価変動が大きくなる可能性を警戒している、その場合は上方向よりもいったん下方向になる可能性に備えている、と考えられます。

高所恐怖症では高ければ高いほど恐怖心も大きくなるのと同じように、株価上昇期間と上昇率が大きいほどにマネーが逆回転した場合の短期的な変動幅は大きくなる傾向ですので、当ポートフォリオは安定的かつ持続的な資産の成長という目標に向けて、目先さらに一段と慎重姿勢でこの夏を迎える方針です。