ペレグリン・ポートフォリオ・ウォッチ2023年2月号

Peregrine Portfolio Watch

2023年2月号 Vol.36

ここが正念場

【先月の投資環境】マーケット・コメント

株高でスタートした2023年ですが、1月も後半になると世界の株式相場は少し勢いを失ってきました。マーケットは中央銀行の利上げ停止や年後半の利下げを織り込んできた形ですが、期待の行き過ぎた織り込みに歯止めがかかった印象です。

早期利上げ停止観測と経済のソフトランディング(軟着陸)シナリオが楽観ムードを醸成し、世界の株式時価総額は5カ月ぶりに100兆ドル(約1京3000兆円)を回復しました。ところが、中央銀行の利上げ強気姿勢継続と企業業績の停滞というリスクが改めて意識された形です。

今後のマーケット動向を左右する主な要因は、?米連邦準備理事会(FRB)の利上げ停止時期?企業業績の悪化度合いと底入れのタイミング、の2点というのが一般的なコンセンサスと思われます。

金融市場は先回りする形で年前半の利上げ停止と、年後半の利下げを織り込んでおり、株高の一因となっていました。しかし、市場とFRBの見方の食い違いが大きく表面化すれば相場は逆回転しかねません。

市場では利上げ幅を縮小させていく方向で見方を一致させていますが、FRBの最優先事項は依然として物価抑制、つまりインフレ退治です。実際、FRBのパウエル議長が会見などのコメントで利上げ強気派姿勢(タカ派)を崩さず、株価指数が下落することがこれまでも度々ありました。

また、為替動向につきましても、ドル安観測が強まってきております。

■ポートフォリオの状況について

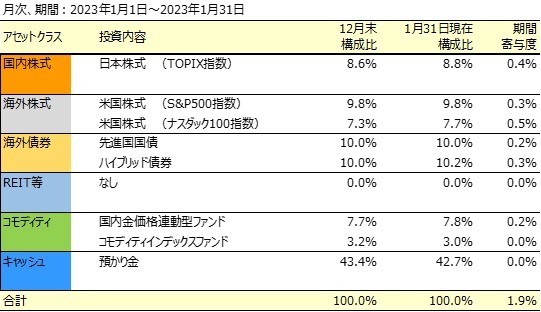

1月のポートフォリオは、昨年末の下落から戻り基調となり、下旬には基準価額は12,100円台を回復し、月間では1.86%の上昇となりました。

内訳としましては、原油を除くすべての保有資産が上昇、特に日本と米国の株価上昇が寄与しました。

債券についても、特に長期金利が昨年秋に比べて低下傾向であり、先行きについてはまだまだ不安定視する向きもありますが、大方債券の利回りは低下傾向(債券価格は上昇)で、当ポートフォリオでも組入れていますハイブリッド債券の価格も大きく上昇しました。

ただ、インフレ等の経済情勢と金融政策の観測には、市場と中央銀行との認識のギャップは大きいと考えられます。足元のリスク資産の価格上昇も本格的な反転とは言い難く、ポートフォリオにおける株式などのリスク資産の配分については、慎重な姿勢を維持します。

■ポートフォリオの基準価格推移(2020年1月~2023年1月31日)

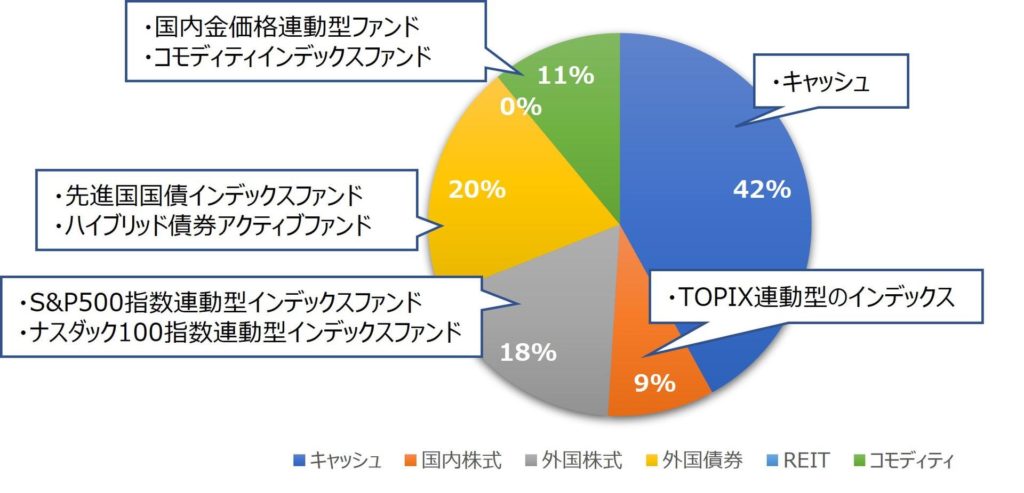

■2023年1月31日時点のアセットアロケーション

■組入れ資産の状況

■今後とポートフォリオについて

2月1日まで開催された米連邦公開市場委員会(FOMC)を受けて、米長期金利の低下やドル安を予想する見方が広がっています。

米連邦準備理事会(FRB)のパウエル議長が金融引き締めに積極的な「タカ派」姿勢を大方の想定ほど見せず、年後半に利下げに転じるとの観測が強まったためです。これは言い換えれば、市場の想定が外れることになれば波乱になる恐れもあるということです。

もう少し詳しく述べますと、パウエル議長の発言から、FRBが異例のペースで進めた金融引き締めが最終局面に近づき、これまでの利上げの効果を含めて注意深く分析する局面に入ったとの見方が広がりました。これによって、米金利上昇・ドル高を予想する見方が後退しました。

パウエル議長は「あと2回ほど」と、少なくとも5月まで利上げを続けることを示した一方、市場では年後半にも利下げに転じるとの見方が強まっています。具体的には、インフレも鈍化傾向にある中、雇用が悪化すればFRBは利下げに転じるというものです。

実際市場では、次回3月の会合で0.25%の利上げを見込み、その後利上げを停止して政策金利を据え置き、11月に利下げに転じるシナリオを織り込んでいます。

ただ、見方は錯綜しています。「5%の政策金利は大幅な引き締め状態で長続きできないため、利上げを止めて半年で利下げが議論されるのは自然」という考えもある一方、「インフレ抑制について楽観的過ぎる」という主張もあります。

注目点の一つに、FRBの利上げ局面が終盤を迎え、政策金利がインフレ率を上回る「物価越えの利上げ」が近づいていることが挙げられます。

「物価越えの利上げ」はインフレ鎮圧のサインとなり、早期に実現すれば利下げ転換へ現実味が増すからです。しかし、高物価が続くと「物価越え」は後ずれし、再び市場は調整の圧力にさらされると予想されます。

強気派の投資家が勢いづく一因は、米インフレ率にピークアウトの兆しが強まる中、急激に上昇してきた政策金利と、縮小してきたインフレ率が急接近していることがあります。

政策金利のインフレ水準越えが、米利上げ停止の大前提になるのが共通認識だからです。これは、「インフレ率が拡大する以上に政策金利を引き上げなければならない」という、最適な政策金利の水準を定式化した「テイラー・ルール」と呼ばれる方程式の中でも中核とされる、「テイラー原則」として知られるものです。

今の市場やFRBの政策金利や物価の見通しを前提にすれば、FRBがインフレ目標の基準とする個人消費者支出の物価指数は、早ければ3月の利上げ前後で政策金利を下回る可能性も出てきています。

結果論ですが、インフレ加速を後追いしてきたFRBのこれまでの金融政策はこの原則から外れた状態で、いわば「インフレ放置」の状態でした。しかし、3月の次回会合で利上げを決めれば「物価越え」を達成する可能性があります。

もちろんその分、経済や市場に対する金融引き締め効果は強く出ることになります。

FRBは利上げの最終到達点を「十分に引き締め的な水準」と位置付けているだけに、「物価越え」は有力な判断材料となりそうです。

もし、市場が予想するようにインフレ率がこのまま減速していけば、現行の利上げシナリオが実行された場合、状況としてはかなりの引き締め効果を生むことになるため、物価次第で利下げに転じる余地が出てきます。このことを強気派は期待しているようです。

しかしながら当然高インフレが継続した場合は、政策金利とインフレ率の差が仮に逆転したとしても、あまりその差が広がらなければ引き締め効果も十分なものとはならず、利下げの可能性は縮小し、強気派の思惑が外れてしまうことになります。

急激な金融引き締め局面は終わりになるのか、どのような終わり方になるのか、投資家の強弱感が対立するなかで、いよいよここが正念場になってきそうです。

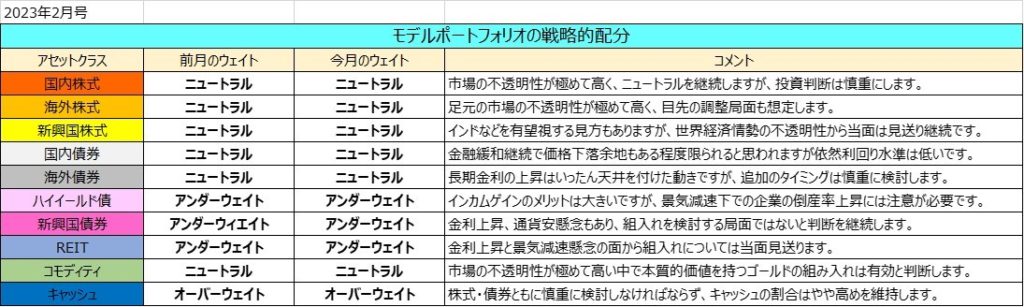

■ポートフォリオの戦略的配分について